所得900万円以上の人が得をする

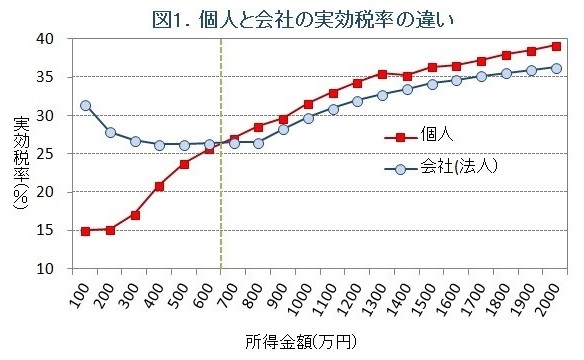

以下の図は個人と法人の実効税率の違いを所得別に表したものです。

実効税率とは、実際に支払う税金の割合です。この実効税率が低いほど節税になります。

図を見て分かるように、所得が700万円を超えたあたりから実効税率が逆転しています。

法人化にかかる費用(個人差はありますが)を差し引いて、だいたい900万円以上の所得がある人は得をすることになるでしょう。

家族を役員にする人が得をする

法人の所得を役員報酬という形で家族に分配することで、かなりの節税になります。

例えば、所得1000万円に対する所得税率は33%ですが、これを妻と子に500万ずつ分けると、1人あたりの税率は20%まで下がります。

その結果、オーナー1人の時より130万円の節税になるのです。

また、個人の場合はオーナー本人や事業専従者に対して退職金を支払うことはできませんが、

法人の場合は、役員や従業員に対して自由に退職金を支払うことができます。

この退職金は全額を必要経費として計上することができますので、金額も膨らみ、高い節税効果が期待できます。

2つ以上の事業を展開している人が得をする

法人として、いくつかの事業を経営している人もいるでしょう。その場合はお得です。

なぜなら法人は、他の事業で得た利益や損金を合算して計上することができるからです。

全体としての利益を圧縮して、節税につなげることが可能になります。

減価償却費を利用する人が得をする

法人の場合は、法定の減価償却限度額の範囲で任意に償却することができます。

これを利用して利益が出ているときは償却して、利益が出ていないときは償却しないことで利益幅を調節することができます。

相続対策をしている人が得をする

個人の場合、相続が発生すると所有している不動産の評価額に対して相続税がかかりますが、

法人の場合、所有している不動産に関しては相続税はかかりません。

なので、不動産が1つしかないのに相続人が複数いて分割に揉める、なんてことも法人ではありません。

また、株主であるオーナーは家族へ役員報酬や給与の形で早期から資産を移転しておくこともできます。

欠損金(譲渡損)を繰越す人が得をする

個人の場合、不動産の譲渡損に対して他の譲渡益から控除しきれず余った分を翌年に繰越すことはできませんが、

法人の場合、青色申告した年に生じた不動産の譲渡損は9年もの間、譲渡益から繰越して控除することができます。

この繰越欠損金を利用することで納めるべき法人税を抑えることができるため、税負担を軽減することができます。

小規模企業共済を利用する人が得をする

小規模企業共済は個人事業主や小規模の法人(20人以下)の役員であれば加入できます。

加入すると1人当たり最大月7万円が全額損金計上できますので、最大で年間84万円の節税が可能です。

ただし注意が必要なのは、満期になったり、解約して返戻金が入った場合には、全て「雑収入」として課税対象となります。

なので、退職金を払う段階で解約して「雑収入(利益)=退職金(損金)」とすることで課税を免れるようにしましょう。

このように色々と紹介してきましたが、せっかく法人化しても個人事業主の方がメリットが大きかったとか、充分な知識がなく、その恩恵を得られないともったいないですよね。

正しい知識を身に着けて、あなたに合った最適なものを選択しましょう。

執筆:マイスマ制作チーム

『マイスマ総研』一覧ページへ

『マイスマ総研』一覧ページへ